Финансовый рынок. Спрос на американскую валюту продолжает снижаться. По практически единогласному мнению аналитиков, это происходит из-за того, что инфляция в США наконец-то начала замедляться, делает это уже третий или четвертый месяц подряд, а некоторые члены FOMC начали говорить о замедлении темпов повышения процентной ставки.

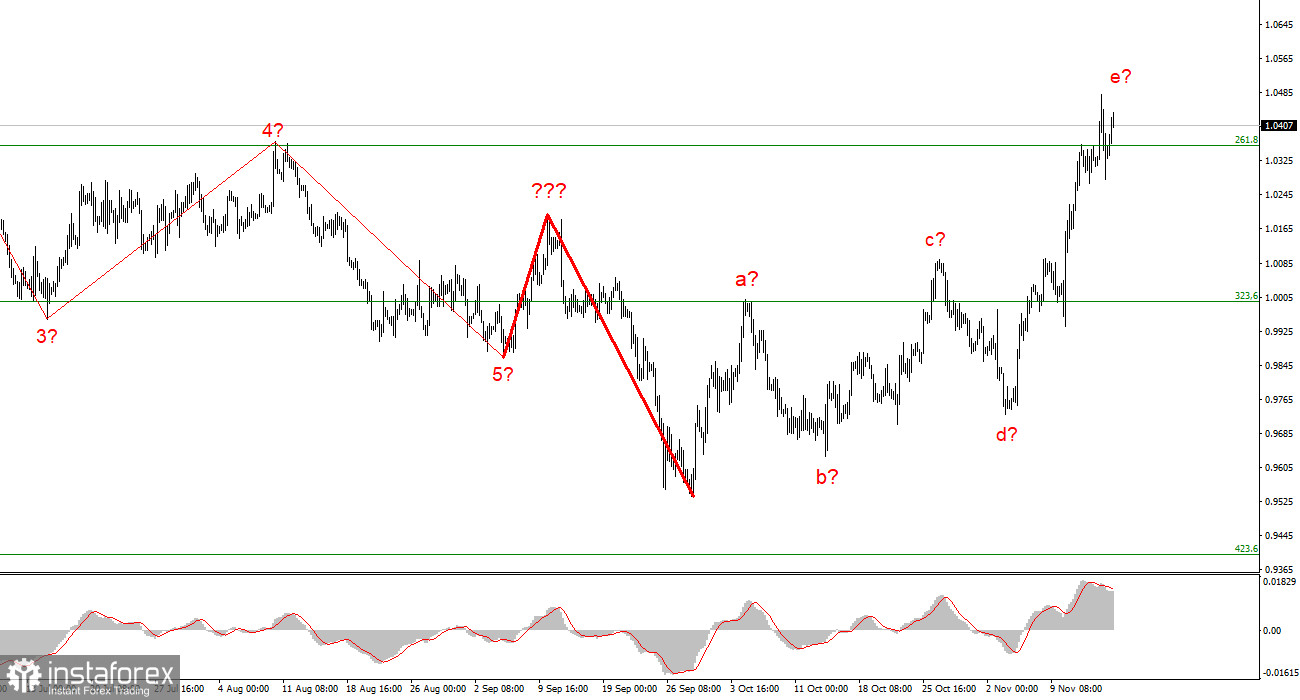

Однако на мой скромный взгляд этот фактор уже был отыгран рынком с лихвой. ФРС еще даже не начал замедлять темпы, не говоря уже о завершении повышения самой ставки, а доллар США уже рухнул вниз против тех валют в сравнении с которыми рос долгое время. Поэтому я считаю, что текущая волновая разметка обоих инструментов, которая, напомню, предполагает построение новых понижательных участок тренда (пусть и коррекционных), верна. Или, по крайней мере, пока имеет право на существование. Во многом дальнейшая динамика обоих инструментов будет зависеть от последних заседаний центральных банков в этом году. Давайте попытаемся разобраться, какие решения могут быть приняты и как они повлияют на валюты.

Начнем с ФРС. Рынок практически уверен в том, что ставка начнет замедляться. Но я не считаю, что она начнет замедляться резко и тут же рухнет до плюс 25 базовых пунктов. Я думаю, что с ФРС возникает наименьшее количество вопросов, и ставка вырастет в декабре на 50 пунктов. Для доллара это означает, что он может получить скромную поддержку рынка, раз тот так негативно воспринял одни лишь ожидания замедления темпов ужесточения.

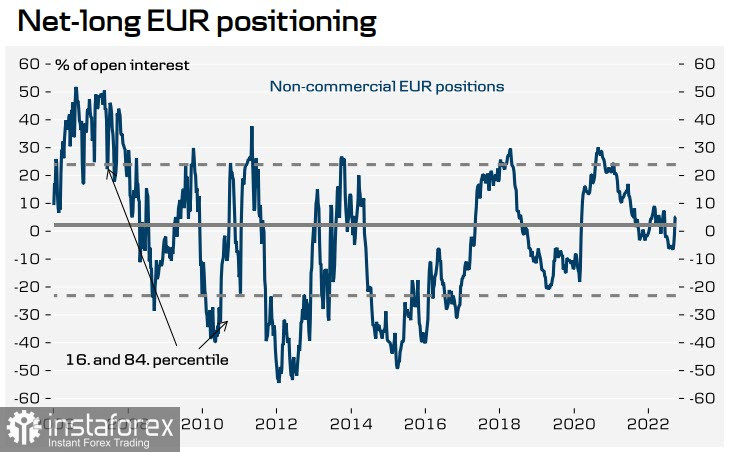

ЕЦБ. Тут все уже немного интереснее, так как это центральный банк с самой низкой процентной ставкой. Инфляция в Евросоюзе тоже продолжает расти, поэтому у ЕЦБ просто нет иного пути, кроме повышения ставки темпами не ниже плюс 75 пунктов на каждом заседании. Когда ЕЦБ добьется хотя бы минимального замедления инфляции, тогда могут начаться разговоры о более мягком ужесточении денежно-кредитной политики, но я думаю, что до этого еще далеко. Новое повышение ставки на 75 пунктов может оказать сильную поддержку евровалюте. Но также будет иметь значение риторика Кристин Лагард (которая, в частности, на этой неделе выступит два раза). Если она сообщит, что ЕЦБ готов еще несколько раз поднять ставку на 75 пунктов, это тоже будет дополнительная поддержка евровалюте.

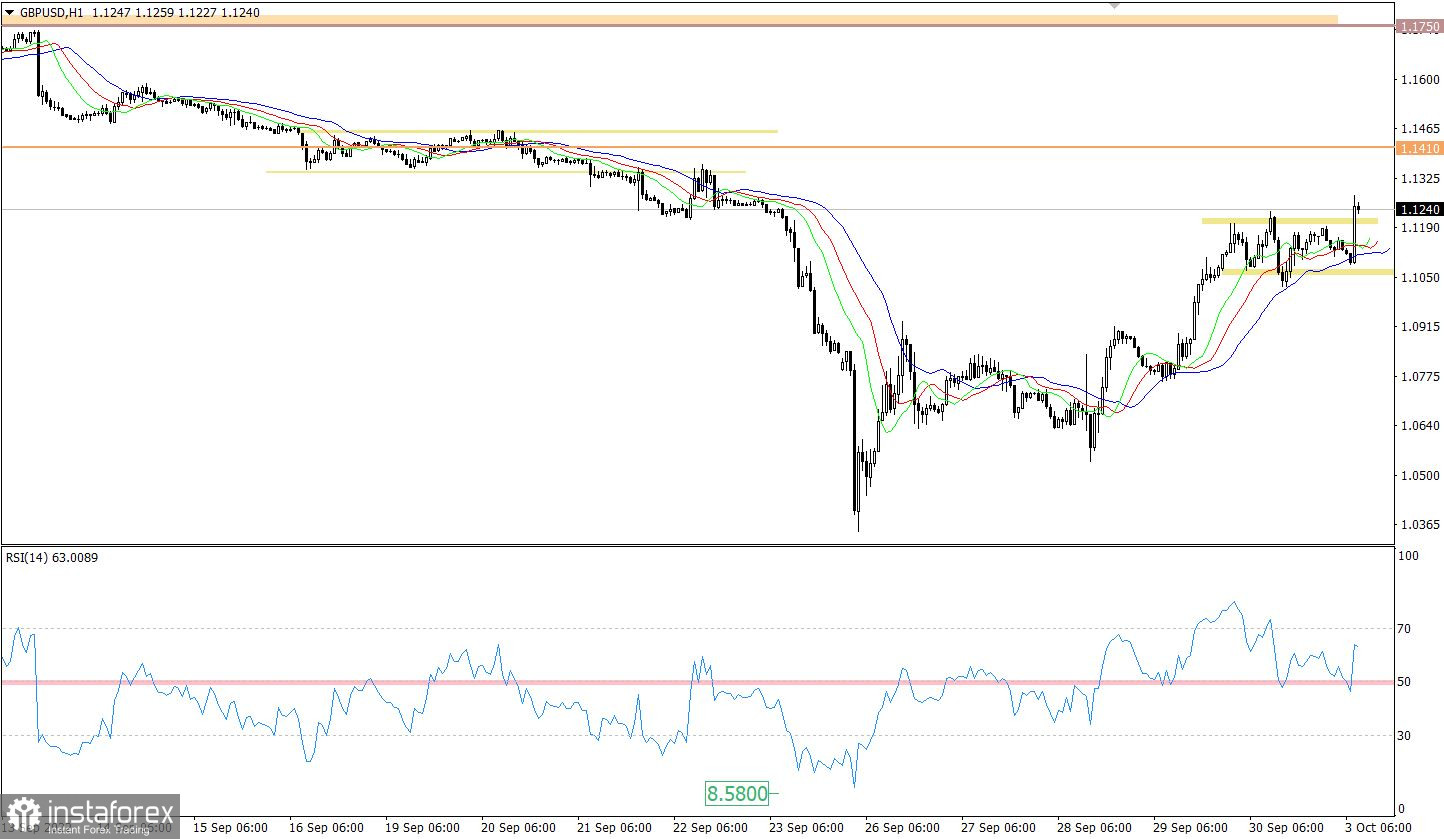

Банк Англии. Здесь наибольшее количество вопросов. С одной стороны, инфляция вынуждает британский регулятор продолжать повышать ставку максимальными темпами – на 75 пунктов на каждом заседании. С другой стороны, даже на прошлом заседании не все члены денежно-кредитного комитета поддержали такое жесткое повышение. На следующем заседании темпы уже могут быть смягчены и для фунта стерлингов это может быть «приговором». Если в разгар роста цен Банк Англии отступит, рынки могут полностью разочароваться в британце, который с большим трудом построил полноценный повышательный участок тренда впервые за долгое время. Повышение ставки на 75 пунктов, вероятнее всего, оставит на плаву фунт, но коррекционный набор волн он все равно может построить. В итоге я думаю, что три волны вниз будут построены по каждому инструменту.

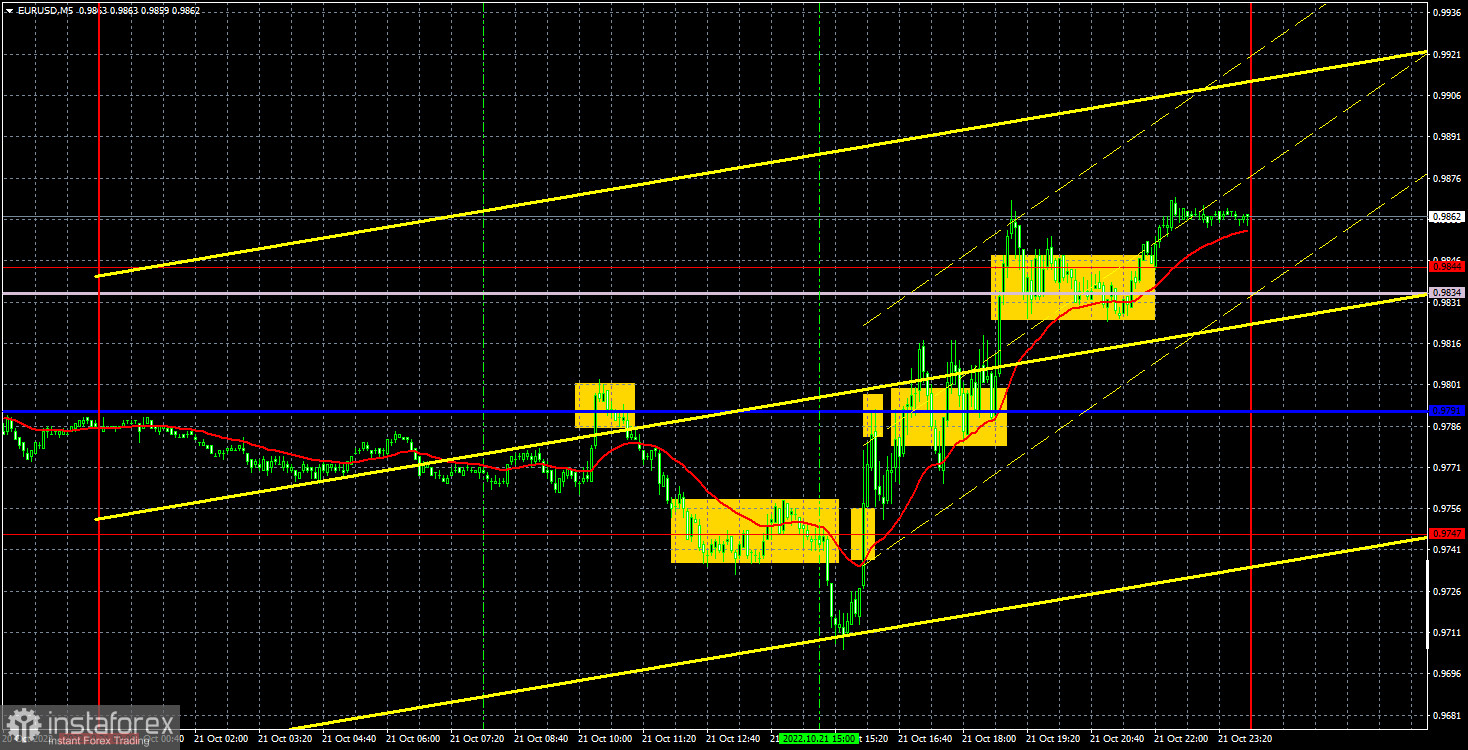

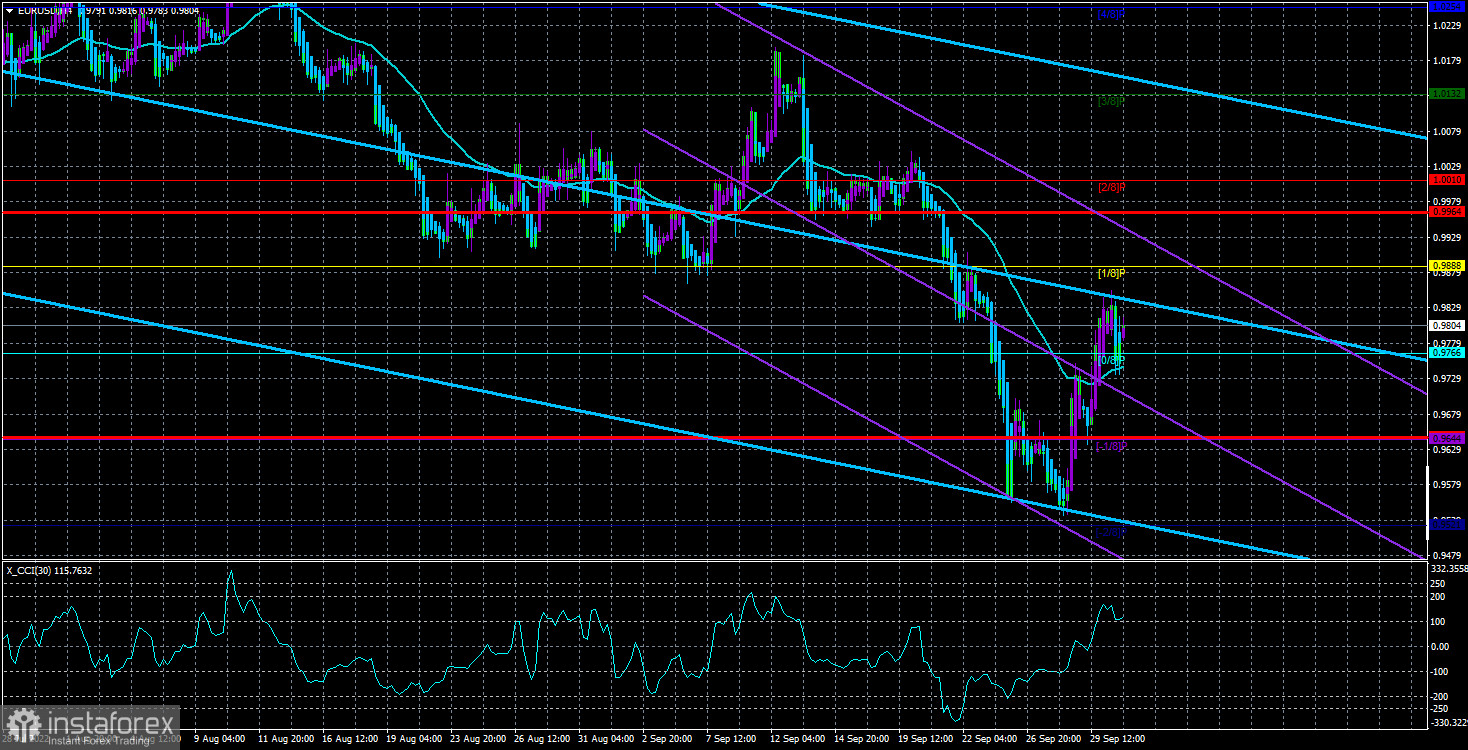

Исходя из проведенного анализа, я делаю вывод, что построение восходящего участка тренда усложнилось до пятиволнового и продолжается из-за отчета по инфляции и нелицеприятных заявлений членов FOMC. Однако покупки советовать я сейчас не могу, так как волновая разметка пока не предполагает дальнейшего повышения. Продажи советую в случае удачной попытки прорыва отметки 1,0359 с целями, расположенными около расчетной отметки 0,9994, что соответствует 323,6% по Фибоначчи.